قاعدة الذهب.. من البداية إلى النهاية!

"لدينا الذهب لأنه لا يمكننا الوثوق بالحكومات".

هكذا صرّح الرئيس هربرت هوفر Herbert Hoover عام 1933 لفرانكلين روزفلت Franklin D. Roosevelt الذي تنباً بواحد من أسوء الأحداث في تاريخ الولايات المتحدة المالي: التدخل المصرفي الطارئ Emergency Banking Act الذي حدث في نفس السنة و الذي أجبر جميع الأميريكيين على تحويل نقودهم الذهبية و سبائكهم و شهادات ملكية الذهب إلى دولارات أميريكية.

في الحين الذي أوقف فيه هذا التصرف تدفق الذهب إلى خارج الولايات المتحدة أثناء فترة الكساد الكبير إلا أنه لم يقنع مؤيدي الذهب الذين يثقون للأبد في ثبات الذهب كمصدر للثروة.

قبل الاستثمار في الذهب .. يجب علينا أن نفهم تاريخه الفريد من نوعه و الذي يهيمن على عرضه و طلبه إلى يومنا هذا.

مؤيدو الذهب لازالوا متمسكين بالماضي الذي كان فيه الذهب هو المَلك. لكن ماضي الذهب يتضمن أيضاً سقوطاً، و الذي يجب أن يفهم بشكل جيد لمعرفة مستقبله.

علاقة حب دامت 5000 عام:

طوال 5000 عام .. بريق الذهب ، قابليته للتطويع* ، كثافته و ندرته أسرت الجنس البشري من بين كل المعادن. استناداً إلى كتاب بيتر بيرنستين "قوة الذهب: قصة هوس" الذهب كثيف للغاية ، لدرجة أنّ طناً واحداً منه يمكن أن يتسع في قدم مكعب.

(وقت نقول "مكعب" فهون منكون عم نحكي عن حجم متل خزان مي مثلاً حجمو 1 متر مكعب فبيكون طولو وعرضو وارتفاعو 1 متر، متل مكعب طولو واحد متر)

في بداية الهوس البشري لهذا المعدن كان الذهب يستخدم للعبادة فقط. وأي زيارة لأي من مواقع العبادة القديمة تبيّن ذلك .. و اليوم الاستخدام الأكثر شيوعاً له هو في تصنيع الحلي و المجوهرات.

حوالي عام 700 قبل الميلاد، سكت العملات المعدنية الذهبية لأول مرة، و بذلك تم تحسين استخدام الذهب كوحدة نقدية ، فقبل ذلك .. كان يستخدم الذهب الغير مسكوك كمال لكن توجب فحص وزنه و نقاوته أثناء المعاملات التجارية.

لكن النقود المعدنية الذهبية لم تكن حلاً مثالياً ، فبعد عدة قرون أصبح من المعتاد أن تشذب النقود المخالفة للمعايير قليلاً من حوافها لجمع ما يكفي لتذويبها لصنع سبيكة. لكن في إنكلترا عام 1696 ، قُدمت حملة "العودة لعصر النقود " تكنولوجيا جعلت إنتاج النقود يتم بشكل آلي، و وضعت حداً للتشذيب**.

إمداد الذهب توسّع فقط بالاعتماد على الانكماش الاقتصادي ، التجارة و النهب أو الغش أثناء سك الذهب وذلك بإضافة معادن أخرى أقل قيمة بما أنه لم يكن دوماً بالمقدور الاعتماد على استخراج الذهب من الأرض. (صناعة استخراج الذهب من الأرض كان مردودا كتير محدود بسبب قلة تطورها).

أدى اكتشاف قارة أميريكا في القرن الخامس عشر إلى أول اندفاع ذهب Gold Rush (هو انتقال سريع للناس إلى مكان اكتشف فيه الذهب مؤخراً)

و سلب اسبانيا للذهب من العالم الجديد جعل مخزون الذهب الأوروبي يرتفع بمقدار خمسة أضعاف في القرن السادس عشر. والإندفاعات الذهبية اللاحقة كانت باتجاه القارتين الأميريكيتين و أستراليا و جنوبي افريقيا وذلك في القرن التاسع عشر.

كانت بداية تعامل أوروبا مع العملة الورقية في القرن السادس عشر حيث كانت على شكل سندات دين أصدرتها جهات خاصة. حيث كانت النقود والسبائك الذهبية لازالت مهيمنة في أوروبا، ولم تفرض العملة الورقية سيطرتها حتى القرن الثامن عشر، وأثمر الصراع بين الذهب والعملة الورقية بإيجاد القاعدة الذهبية.

بداية القاعدة الذهبية:

القاعدة الذهبية هي نظام مالي يكون فيه المال قابل للتحويل إلى كمية محددة من الذهب. أي، في نظام مالي يعمل بالقاعدة الذهبية، الذهب يدعم قيمة العملة. تشكلت القاعدة الذهبية و تطورت بين عامي 1696 و 1812 عندما نتجت بعض المشاكل عند بداية استخدام العملة الورقية.

في عام 1797 ، كان هناك كميات كبيرة من العملة الورقية في انكلترا مقابل كمية ذهب أقل بكثير ، فقامت الحكومة بإقرار قانون تقييد تحويل العملة الورقية إلى ذهب حيث منعت بنك انكلترا من ذلك، لحماية بنك انكلترا من الإفلاس (أنشأته الحكومة البريطانية عام 1694 لتمويل نفقاتها، وفيما بعد أصبح البنك يملك السلطة الوحيدة بإصدار العملة الورقية في انكلترا)، كما أن الاختلالات المستمرة في المخزون الذهبي والفضي وضعت عبئاً كبيراً على الاقتصاد الإنكليزي فظهرت الحاجة إلى معيار ذهبي لضبط التحكم بالمال.

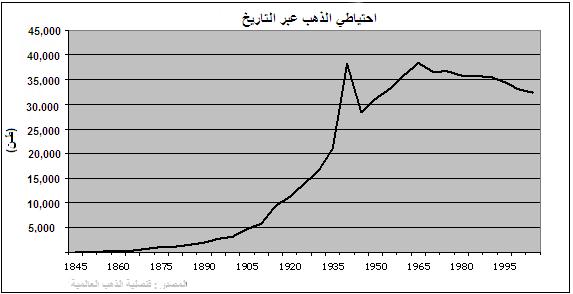

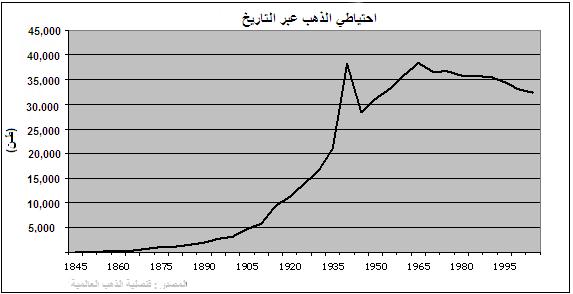

بحلول 1821، أصبحت إنكلترا أول دولة تتبنى قاعدة الذهب رسمياً. كذلك الازدياد الهائل في التجارة و الإنتاج العالمي في هذا القرن أتاح المجال لاكتشافات كبيرة من الذهب، والتي ساعدت قاعدة الذهب على البقاء سليمة حتى القرن القادم و بما أن جميع الخلافات التجارية بين الأمم تم حلها بالذهب ، كان لدى الحكومات حافز قوي للإحتفاظ بالذهب كاحتياطي للأوقات الصعبة.

هذه الإحتياطات لازالت توجد إلى يومنا هذا.

انتقلت القاعدة الذهبية إلى حيز العمل عالميا عام 1871 بعدما بدأت ألمانيا تعمل بها (حيث كانت مطبقة محليا فقط في إنكلترا). و بحلول القرن العشرين كانت غالبية الدول المتقدمة تعمل بقاعدة الذهب، و الطريف في الموضوع أن الولايات كانت المتحدة واحدة من آخر الدول المنضمة للعمل به. (امتلاك الولايات المتحدة لمخزون فضي كبير منع الذهب أن يكون المعيار المالي الوحيد فيها خلال القرن التاسع عشر).

من 1871 إلى 1914، كانت القاعدة الذهبية في ذروتها. الظروف السياسية كانت شبه مثالية في العالم خلال هذه الفترة. عملت الحكومات سوية بشكل جيد لجعل هذا النظام يعمل، لكن تغير ذلك للأبد عندما اندلعت الحرب العالمية الأولى عام1914 .

نهاية قاعدة الذهب:

بعد بدء الحرب العالمية ، تغيرت التحالفات السياسية، و ازدادت الاستقلالية العالمية وتدهورت الاقتصادات الحكومية.

لم يتم وقف العمل بالقاعدة الذهبية فقط، بل كانت في سراديب النسيان أثناء الحرب مظهرة عدم قدرتها على التحمل خلال الأوقات السيئة و الجيدة كلتيهما.

خلق ذلك جو من عدم الثقة بالقاعدة الذهبية والذي لم ينتج عنه سوى تفاقم المصاعب الإقتصادية. و أصبح جلياً أن الإقتصاد العالمي بحاجة لشيء أكثر مرونة ليستند عليه.

و في الوقت ذاته، الرغبة في العودة إلى سنوات القاعدة الذهبية المثالية بقيت قوية بين الأمم، و باستمرار نمو الاقتصاد العالمي و تراجع المعروض الذهبي أمامه، أصبح الدولار الأميريكي و الجنية السترليني البريطاني عملتي الاحتياطي العالمي، و بدأت الدول الأصغر بالاحتفاظ بهذه العملات بدلاً من الذهب و النتيجة: تجمع واضح للذهب في أيدي قلة من الدول الكبرى.

انهيار سوق الأسهم عام 1929 كان فقط واحداً من مصاعب ما بعد الحرب. الجنيه و الفرنك الفرنسي كانا متأخرين بشكل فظيع عن العملات الأخرى. الديون و اللاجئين العائدين إلى بلادهم كانوا ما زالوا يخنقون ألمانيا و أسعار السلع كانت تنخفض و المصارف تحمَّلت فوق طاقتها. العديد من البلدان حاولت حماية مخزونها الذهبي برفع معدلات الفائدة لاغواء المستثمرين أن يبقوا على مواردهم بدلاً من أن يحولوها إلى ذهب.

لكن معدلات الفائدة الأكثر ارتفاعاً هذه جعلت الأمور أكثر سوءً بالنسبة للاقتصاد العالمي، و أخيراً في عام 1931 تم إيقاف العمل بالمعيار الذهبي في إنكلترا، تاركةً بذلك فقط فرنسا و والولايات المتحدة تتمتعان بمخزون ذهبي كبير.

ثم في عام 1934، أعادت الحكومة الأميريكية تقييم الذهب من 20.67$ للاونصة إلى 35.00$ للاونصة، و بذلك ازدادت كمية المال الورقي الذي تحتاجه لشراء اونصة واحدة كي تساعد في تطوير اقتصادها. و بتحويل الأمم الأخرى ذهبها المتوفر إلى المزيد من الدولارات، حدث انخفاض حاد في قيمة الدولار بشكل سريع. هذا الإرتفاع في سعر الذهب زاد من تحويل الذهب إلى دولارات أميركية سامحاً للولايات المتحدة أن تسيطر على سوق الذهب.

وارتفع إنتاج الذهب بحيث أنه بحلول 1939 كان هناك ذهب كافي في العالم لاستبدال كل العملة العالمية في التداول.

و باقتراب نهاية الحرب العالمية الثانية، اجتمعت القوى الغربية لعقد اتفاق بريتون وودز Bretton Woods و الذي سيكون إطار العمل لأسواق العملة العالمية حتى عام 1971. في نهاية الحرب العالمية الثانية امتلكت الولايات المتحدة 75% من الذهب العالمي، و الدولار كان العملة الوحيدة التي ما زالت مدعومة مباشرة بالذهب.

لكن العالم أعاد بناء نفسه بعد الحرب، شهدت الولايات المتحدة انخفاضاً ثابتاً في مخزونها الذهبي الذي تدفق خارج الولايات المتحدة لمساعدة الأمم التي مزقتها الحرب بالإضافة لقيامها بالتسديد عن طلبها المرتفع من الواردات.

و البيئة عالية التضخم في أواخر الستينات سحبت آخر ما تبقى من المعيار الذهبي.

في 1968 ، قامت البِركة الذهبية (التي سيطرت على مخزون الذهب) و التي تضمنت الولايات المتحدة و عدد من الأمم الأوروبية بتوقيف بيع الذهب في سوق لندن، سامحة بذلك لسوق الذهب أن يحدد سعر الذهب بحرية.

من 1968 إلى 1971، كانت فقط البنوك المركزية تستطيع أن تتبادل الذهب مع الولايات المتحدة بسعر 35$ للاونصة، و في النهاية في عام 1971 ، حتى هذا القسم الصغير من قابلية تحويل الذهب اندثر..

أصبح الذهب حراُ في النهاية و لم يعد هناك سبب للبنوك المركزية أن تبقى متحكمة به.

* قابليته أن يتخذ شكل صفائح عندما يتم طرقه دون أن ينكسر

** التشذيب كان عبارة عن جريمة منظمة .. بيتم فيها استخدام مقصات أو قطعة حادة لتقطيع قطع صغيرة من العملات و بعدين هالقطع بيتم صهرها و صنع سبيكة بتنباع لحداد ، و الحداد بدورو بيستخدم هالسبيكة لصنع عملات مخلوطة بمعادن أخرى "مغشوشة" أو لصنع عملات جديدة

FX-Arabia

|

|

جديد المواضيع |

لوحة التحكم

روابط هامة

|

||||||

| منتدى الاخبار و التحليل الاساسى تعرض فيه الاخبار المتجددة لحظيا و التحليل الاساسى و تحليلات الشركات المختلفة للاسواق, اخبار فوركس,اخبار السوق,بلومبيرج,رويترز,تحليلات فوركس ، تحليل فنى ، اخر اخبار الفوركس ، اخبار الدولار ، اخبار اليورو ، افضل موقع تحليل ، اخبار السوق ، اخبار البورصة ، اخبار الفوركس ، اخبار العملات ، تحليلات فنية يومية ، تحليل يورو دولار |

|

|

|

أدوات الموضوع |

|

|

المشاركة رقم: 1 | ||||||||||||||||||||||||||

|

المنتدى :

منتدى الاخبار و التحليل الاساسى

|

||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||

|

#1

|

|

|

|

|

قاعدة الذهب.. من البداية إلى النهاية!

"لدينا الذهب لأنه لا يمكننا الوثوق بالحكومات". هكذا صرّح الرئيس هربرت هوفر Herbert Hoover عام 1933 لفرانكلين روزفلت Franklin D. Roosevelt الذي تنباً بواحد من أسوء الأحداث في تاريخ الولايات المتحدة المالي: التدخل المصرفي الطارئ Emergency Banking Act الذي حدث في نفس السنة و الذي أجبر جميع الأميريكيين على تحويل نقودهم الذهبية و سبائكهم و شهادات ملكية الذهب إلى دولارات أميريكية. في الحين الذي أوقف فيه هذا التصرف تدفق الذهب إلى خارج الولايات المتحدة أثناء فترة الكساد الكبير إلا أنه لم يقنع مؤيدي الذهب الذين يثقون للأبد في ثبات الذهب كمصدر للثروة. قبل الاستثمار في الذهب .. يجب علينا أن نفهم تاريخه الفريد من نوعه و الذي يهيمن على عرضه و طلبه إلى يومنا هذا. مؤيدو الذهب لازالوا متمسكين بالماضي الذي كان فيه الذهب هو المَلك. لكن ماضي الذهب يتضمن أيضاً سقوطاً، و الذي يجب أن يفهم بشكل جيد لمعرفة مستقبله. علاقة حب دامت 5000 عام: طوال 5000 عام .. بريق الذهب ، قابليته للتطويع* ، كثافته و ندرته أسرت الجنس البشري من بين كل المعادن. استناداً إلى كتاب بيتر بيرنستين "قوة الذهب: قصة هوس" الذهب كثيف للغاية ، لدرجة أنّ طناً واحداً منه يمكن أن يتسع في قدم مكعب. (وقت نقول "مكعب" فهون منكون عم نحكي عن حجم متل خزان مي مثلاً حجمو 1 متر مكعب فبيكون طولو وعرضو وارتفاعو 1 متر، متل مكعب طولو واحد متر) في بداية الهوس البشري لهذا المعدن كان الذهب يستخدم للعبادة فقط. وأي زيارة لأي من مواقع العبادة القديمة تبيّن ذلك .. و اليوم الاستخدام الأكثر شيوعاً له هو في تصنيع الحلي و المجوهرات. حوالي عام 700 قبل الميلاد، سكت العملات المعدنية الذهبية لأول مرة، و بذلك تم تحسين استخدام الذهب كوحدة نقدية ، فقبل ذلك .. كان يستخدم الذهب الغير مسكوك كمال لكن توجب فحص وزنه و نقاوته أثناء المعاملات التجارية. لكن النقود المعدنية الذهبية لم تكن حلاً مثالياً ، فبعد عدة قرون أصبح من المعتاد أن تشذب النقود المخالفة للمعايير قليلاً من حوافها لجمع ما يكفي لتذويبها لصنع سبيكة. لكن في إنكلترا عام 1696 ، قُدمت حملة "العودة لعصر النقود " تكنولوجيا جعلت إنتاج النقود يتم بشكل آلي، و وضعت حداً للتشذيب**. إمداد الذهب توسّع فقط بالاعتماد على الانكماش الاقتصادي ، التجارة و النهب أو الغش أثناء سك الذهب وذلك بإضافة معادن أخرى أقل قيمة بما أنه لم يكن دوماً بالمقدور الاعتماد على استخراج الذهب من الأرض. (صناعة استخراج الذهب من الأرض كان مردودا كتير محدود بسبب قلة تطورها). أدى اكتشاف قارة أميريكا في القرن الخامس عشر إلى أول اندفاع ذهب Gold Rush (هو انتقال سريع للناس إلى مكان اكتشف فيه الذهب مؤخراً) و سلب اسبانيا للذهب من العالم الجديد جعل مخزون الذهب الأوروبي يرتفع بمقدار خمسة أضعاف في القرن السادس عشر. والإندفاعات الذهبية اللاحقة كانت باتجاه القارتين الأميريكيتين و أستراليا و جنوبي افريقيا وذلك في القرن التاسع عشر. كانت بداية تعامل أوروبا مع العملة الورقية في القرن السادس عشر حيث كانت على شكل سندات دين أصدرتها جهات خاصة. حيث كانت النقود والسبائك الذهبية لازالت مهيمنة في أوروبا، ولم تفرض العملة الورقية سيطرتها حتى القرن الثامن عشر، وأثمر الصراع بين الذهب والعملة الورقية بإيجاد القاعدة الذهبية. بداية القاعدة الذهبية: القاعدة الذهبية هي نظام مالي يكون فيه المال قابل للتحويل إلى كمية محددة من الذهب. أي، في نظام مالي يعمل بالقاعدة الذهبية، الذهب يدعم قيمة العملة. تشكلت القاعدة الذهبية و تطورت بين عامي 1696 و 1812 عندما نتجت بعض المشاكل عند بداية استخدام العملة الورقية. في عام 1797 ، كان هناك كميات كبيرة من العملة الورقية في انكلترا مقابل كمية ذهب أقل بكثير ، فقامت الحكومة بإقرار قانون تقييد تحويل العملة الورقية إلى ذهب حيث منعت بنك انكلترا من ذلك، لحماية بنك انكلترا من الإفلاس (أنشأته الحكومة البريطانية عام 1694 لتمويل نفقاتها، وفيما بعد أصبح البنك يملك السلطة الوحيدة بإصدار العملة الورقية في انكلترا)، كما أن الاختلالات المستمرة في المخزون الذهبي والفضي وضعت عبئاً كبيراً على الاقتصاد الإنكليزي فظهرت الحاجة إلى معيار ذهبي لضبط التحكم بالمال. بحلول 1821، أصبحت إنكلترا أول دولة تتبنى قاعدة الذهب رسمياً. كذلك الازدياد الهائل في التجارة و الإنتاج العالمي في هذا القرن أتاح المجال لاكتشافات كبيرة من الذهب، والتي ساعدت قاعدة الذهب على البقاء سليمة حتى القرن القادم و بما أن جميع الخلافات التجارية بين الأمم تم حلها بالذهب ، كان لدى الحكومات حافز قوي للإحتفاظ بالذهب كاحتياطي للأوقات الصعبة. هذه الإحتياطات لازالت توجد إلى يومنا هذا. انتقلت القاعدة الذهبية إلى حيز العمل عالميا عام 1871 بعدما بدأت ألمانيا تعمل بها (حيث كانت مطبقة محليا فقط في إنكلترا). و بحلول القرن العشرين كانت غالبية الدول المتقدمة تعمل بقاعدة الذهب، و الطريف في الموضوع أن الولايات كانت المتحدة واحدة من آخر الدول المنضمة للعمل به. (امتلاك الولايات المتحدة لمخزون فضي كبير منع الذهب أن يكون المعيار المالي الوحيد فيها خلال القرن التاسع عشر). من 1871 إلى 1914، كانت القاعدة الذهبية في ذروتها. الظروف السياسية كانت شبه مثالية في العالم خلال هذه الفترة. عملت الحكومات سوية بشكل جيد لجعل هذا النظام يعمل، لكن تغير ذلك للأبد عندما اندلعت الحرب العالمية الأولى عام1914 . نهاية قاعدة الذهب: بعد بدء الحرب العالمية ، تغيرت التحالفات السياسية، و ازدادت الاستقلالية العالمية وتدهورت الاقتصادات الحكومية. لم يتم وقف العمل بالقاعدة الذهبية فقط، بل كانت في سراديب النسيان أثناء الحرب مظهرة عدم قدرتها على التحمل خلال الأوقات السيئة و الجيدة كلتيهما. خلق ذلك جو من عدم الثقة بالقاعدة الذهبية والذي لم ينتج عنه سوى تفاقم المصاعب الإقتصادية. و أصبح جلياً أن الإقتصاد العالمي بحاجة لشيء أكثر مرونة ليستند عليه. و في الوقت ذاته، الرغبة في العودة إلى سنوات القاعدة الذهبية المثالية بقيت قوية بين الأمم، و باستمرار نمو الاقتصاد العالمي و تراجع المعروض الذهبي أمامه، أصبح الدولار الأميريكي و الجنية السترليني البريطاني عملتي الاحتياطي العالمي، و بدأت الدول الأصغر بالاحتفاظ بهذه العملات بدلاً من الذهب و النتيجة: تجمع واضح للذهب في أيدي قلة من الدول الكبرى. انهيار سوق الأسهم عام 1929 كان فقط واحداً من مصاعب ما بعد الحرب. الجنيه و الفرنك الفرنسي كانا متأخرين بشكل فظيع عن العملات الأخرى. الديون و اللاجئين العائدين إلى بلادهم كانوا ما زالوا يخنقون ألمانيا و أسعار السلع كانت تنخفض و المصارف تحمَّلت فوق طاقتها. العديد من البلدان حاولت حماية مخزونها الذهبي برفع معدلات الفائدة لاغواء المستثمرين أن يبقوا على مواردهم بدلاً من أن يحولوها إلى ذهب. لكن معدلات الفائدة الأكثر ارتفاعاً هذه جعلت الأمور أكثر سوءً بالنسبة للاقتصاد العالمي، و أخيراً في عام 1931 تم إيقاف العمل بالمعيار الذهبي في إنكلترا، تاركةً بذلك فقط فرنسا و والولايات المتحدة تتمتعان بمخزون ذهبي كبير. ثم في عام 1934، أعادت الحكومة الأميريكية تقييم الذهب من 20.67$ للاونصة إلى 35.00$ للاونصة، و بذلك ازدادت كمية المال الورقي الذي تحتاجه لشراء اونصة واحدة كي تساعد في تطوير اقتصادها. و بتحويل الأمم الأخرى ذهبها المتوفر إلى المزيد من الدولارات، حدث انخفاض حاد في قيمة الدولار بشكل سريع. هذا الإرتفاع في سعر الذهب زاد من تحويل الذهب إلى دولارات أميركية سامحاً للولايات المتحدة أن تسيطر على سوق الذهب. وارتفع إنتاج الذهب بحيث أنه بحلول 1939 كان هناك ذهب كافي في العالم لاستبدال كل العملة العالمية في التداول. و باقتراب نهاية الحرب العالمية الثانية، اجتمعت القوى الغربية لعقد اتفاق بريتون وودز Bretton Woods و الذي سيكون إطار العمل لأسواق العملة العالمية حتى عام 1971. في نهاية الحرب العالمية الثانية امتلكت الولايات المتحدة 75% من الذهب العالمي، و الدولار كان العملة الوحيدة التي ما زالت مدعومة مباشرة بالذهب. لكن العالم أعاد بناء نفسه بعد الحرب، شهدت الولايات المتحدة انخفاضاً ثابتاً في مخزونها الذهبي الذي تدفق خارج الولايات المتحدة لمساعدة الأمم التي مزقتها الحرب بالإضافة لقيامها بالتسديد عن طلبها المرتفع من الواردات. و البيئة عالية التضخم في أواخر الستينات سحبت آخر ما تبقى من المعيار الذهبي. في 1968 ، قامت البِركة الذهبية (التي سيطرت على مخزون الذهب) و التي تضمنت الولايات المتحدة و عدد من الأمم الأوروبية بتوقيف بيع الذهب في سوق لندن، سامحة بذلك لسوق الذهب أن يحدد سعر الذهب بحرية. من 1968 إلى 1971، كانت فقط البنوك المركزية تستطيع أن تتبادل الذهب مع الولايات المتحدة بسعر 35$ للاونصة، و في النهاية في عام 1971 ، حتى هذا القسم الصغير من قابلية تحويل الذهب اندثر.. أصبح الذهب حراُ في النهاية و لم يعد هناك سبب للبنوك المركزية أن تبقى متحكمة به. * قابليته أن يتخذ شكل صفائح عندما يتم طرقه دون أن ينكسر ** التشذيب كان عبارة عن جريمة منظمة .. بيتم فيها استخدام مقصات أو قطعة حادة لتقطيع قطع صغيرة من العملات و بعدين هالقطع بيتم صهرها و صنع سبيكة بتنباع لحداد ، و الحداد بدورو بيستخدم هالسبيكة لصنع عملات مخلوطة بمعادن أخرى "مغشوشة" أو لصنع عملات جديدة  |

|

|

المشاركة رقم: 2 | ||||||||||||||||||||||||

|

كاتب الموضوع :

seragsamy

المنتدى :

منتدى الاخبار و التحليل الاساسى

ويبقى الذهب أميراً للمعادن |

||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||

|

#2

|

|

|

|

|

ويبقى الذهب أميراً للمعادن

|

|

|

المشاركة رقم: 3 | ||||||||||||||||||||||

|

كاتب الموضوع :

seragsamy

المنتدى :

منتدى الاخبار و التحليل الاساسى

الذهب لا يصدأ أبداً .. |

||||||||||||||||||||||

|

|

|||||||||||||||||||||||

|

#3

|

|

|

|

|

الذهب لا يصدأ أبداً ..

|

|

|

المشاركة رقم: 4 | ||||||||||||||||||||||

|

كاتب الموضوع :

seragsamy

المنتدى :

منتدى الاخبار و التحليل الاساسى

لمحة تاريخية عن الذهب والتعامل به مشكور عليها اخي الكريم , ولكن بالفعل أثبت الذهب انه هو الوحيد الذي يبقى محتفظ بقيمته على مر العصور |

||||||||||||||||||||||

|

|

|||||||||||||||||||||||

|

#4

|

|

|

|

|

لمحة تاريخية عن الذهب والتعامل به مشكور عليها اخي الكريم , ولكن بالفعل أثبت الذهب انه هو الوحيد الذي يبقى محتفظ بقيمته على مر العصور

|

|

|

المشاركة رقم: 5 | ||||||||||||||||||||||||||

|

كاتب الموضوع :

seragsamy

المنتدى :

منتدى الاخبار و التحليل الاساسى

مقال مفيد نافع شكرا لك

|

||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||

|

#5

|

|

|

|

|

مقال مفيد نافع شكرا لك |

|

|

المشاركة رقم: 6 | ||||||||||||||||||||||||

|

كاتب الموضوع :

seragsamy

المنتدى :

منتدى الاخبار و التحليل الاساسى

السلام عليكم ورحمة الله وبركاته |

||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||

|

#6

|

|

|

|

|

السلام عليكم ورحمة الله وبركاته

فعلان مقال مفيد لمعرفة قاعدة الذهب |

|

| مواقع النشر (المفضلة) |

| الكلمات الدلالية (Tags) |

| النهاية!, الذهب.., البداية, قاعدة |

«

الأول من نوعه منذ عقدين.. الكويت ترفع أسعار البنزين 80%

|

أسوأ عملات العالم حسب بلومبرج ..والإجابة مدهشة

»

|

|

الساعة الآن 04:12 AM