السلام عليكم ورحمة الله وبركاته ، و من بعد :

إنَّ الحمد لله ، نحمدهُ ونستعينهُ ونستغفرهُ ونستهديهِ، ونعوذُ باللهِ من شرور أنفسنا

وسيئات أعمالنا من يهدهِ اللهُ فلا مضلَّ له، ومن يضلل فلا هادي له.

وأشهد أن لا إله إلا الله وحده لا شريك له، وأشهد أنَّ محمداً عبده ورسوله.

من يطع الله ورسوله فقد رشد، ومن يعصهما فإنَّه لا يضر إلا نفسه ولا يضر الله ../

/''

أهلا بالأخوة الكرام زوار منتدى اف اكس آرآبيآ

اليوم باذن الله جايبن موضوع قوي جدآ عن التحليل التوافقي وبدون اطالة أو زحرفة مقدمات نبدأ ع بركة الله ـ/''

..

التحليل التوافقي أو كما هو شائع لكثير من المتداولين نماذج الهارمونيك

إلا انه تم إثبات صحتها تاريخيا وبالتالي إذا استطعت اكتشاف تلك النماذج على الرسم البياني بشكل صحيح فيمكنك اكتشاف فرص تداول جيدة تحمل مقدار محدود للغاية من المخاطرة .

ويرجع هذا إلى جي أم هارست وهو من أوائل الواضعين لمراجع التحليل التوافقي من خلال دراسته الخاصة للدورات السعرية في بداية السبعينات

بمقالة في صحيفة تراديرز بريس عام 1973 بعنوان دورة جى أم هارست للدورات السعرية وتحدث عن مبدأ التوافق

بميل الموجات السعرية أو حركات السعر إلى الارتباط بعضها ببعض من خلال أرقام فيبوناتشي لتعطى وسيلة لتحديد مكان حدوث نقاط الانعكاس في اتجاه السعر .

نلاحظ أن السمعة الجيدة التي حصل عليها التحليل الفني باستخدام الأنماط التوافقية ( هارمونيك )؛

حصلت عليها في الأساس بسبب كفاءة هذه الأنماط التي أظهرتها في مختلف الأنماط الزمنية سواء على مستوى التداول اللحظي أو مستوى التداول الشهري.

الحركات السعرية في الأسواق المالية مرتبطة دائما بنسب فيبوناتشي الذي يعتبر هو محور تحركات الأسعار.

من هنا نجد أن الأنماط التوافقية تعتمد بشكل أساسي على نسب فيبوناتشي مما جعلها مشهورة بشكل كبير خلال العقد الماضي

ويمكن استخدام هذه الأنماط و النماذج على أي إطار زمني مثل الرسم البياني للساعة أو الرسم البياني اليومي أو الأسبوعي أو الشهري ولكن كلما كان الإطار الزمني اكبر كلما كان النموذج اقوي.

قد يكون التعرف على هذه النماذج أمر صعب في البداية لأنه من الممكن أن لا تكون قد قمت بدراسة رسم بياني من هذا المنظور والى حد ما يعتبر اكتشاف هذه النماذج كحل ألغاز الكلمات المتقاطعة

ومن المهم أن تعطى لنفسك بعض الوقت لفهما وكلما درست هذه النماذج أكثر كلما اكتشفت المزيد منها .

تعددت نماذج الهارمونيك ولكن سوف نستعرضها سويا كل نموذج على حدة وأولي هذه النماذج .

يعتبر نموذج AB=CD من النماذج الأساسية وأول من اكتشفه جارتلي في كتاب نشر له عام 1935 بعنوان الأرباح في سوق الأسهم ووصف أيضا بنموذج البرق السريع

وفي هذا النموذج يمثل الخط الواصل بين A و B حركة السعر الأولي وبعد أن يقوم السعر بحركة تصحيح قصيرة من النقطة B و C

يكمل النموذج الخط بين C و D والذي يكون نفس الخط الواصل بين AB مساوي له في الطول ،

وعلى الرغم من أن حركة السعر لا تكون متساوية تماما دائما إلا أن طول الخطين في نموذج AB=CD يكونا قريبين في الطول جدا بحيث يمكن من خلالهما تحديد نقاط الانعكاس .

نموذج AB=CD باستخدام نسب فيبوناتشي

يتطلب هذا النموذج توافر نسب فيبوناتشي الأساسية وهما 61.8% ، 78.6% ، 127، 161.8%

النقطة C يجب أن تصحح بنسبة 61.8% على مقياس فيبوناتشي من الضلع AB أو بنسبة 78.6%.

النقطة D تتحقق عند المستوى التصحيحي 127.2% أو 161.8% منBC .

ولكن تم ملاحظة ما يلي :

عندما تصحح النقطة C بنسبة 61.8% امتداد الضلع CD يصل إلى المستوى التصحيحي 161.8%.

عندما تصحح النقطة C بنسبة 78.6% امتداد الضلع CD يصل إلى المستوى التصحيحي 127.2%

هناك بعض الحالات التي يصحح خلالها الضلع CD نسبة 100% فقط من مقياس فيبوناتشي، وعندها يتحقق اسم النمط AB=CD وقد يكون في هذه الحالة النادرة نموذج “ثنائي القمة أو ثنائي القيعان” الكلاسيكي.

الضلع CD قد يساوي الضلع AB في الوقت.

الصور البيانية أدناه توضح كيفية تكون و عمل هذا النمط الفني الناجح:

نمط AB=CD الصاعد

نمط AB=CD الهابط

نمط AB=CD الكلاسيكي

نمط AB=CD الامتدادي

وبما أن نموذج AB=CD هو أساس النماذج التوافقية الأخرى وجزء أساسي منها نستعرض نموذج توافقي أخر وهو:

وأشير إلى هذا النموذج بباسطة يتطلب هذا النموذج 5 نقاط وهما X,A,B,C,D يعتبر الضلع XA هو حركة السعر الأكبر في النموذج ويليه الحركة من A إلى B وهما الضلع الأول لنموذج AB=CD والذي يعتبر جزء حاسم لاكتمال النموذج .

يتطلب هذا النموذج توافر النسب الأساسية لفيبوناتشي ولكن بالتحديد النقطة B تصحح بنسبة 61.8% للضلع XA ثم تكون نموذج AB=CD ولكن النقطة الحاسمة الأخرى هي انتهاء هذا النموذج عند نسبة 78.6%

للضلع XA.

سمي هذا الشكل بالصاعد لان باكتماله يصعد السعر

نموذج جارتلي الهابط

سمي هذا الشكل بالهابط لأن باكتماله يهبط السعر

المستهدفات الفنية لنموذج الجارتلي بعد اكتماله :

مستهدفات تصحيحية تتمثل في نسبة 38.2% فيبوناتشي للضلع CD إلى نسبة 61.8% فيبوناتشي للضلع نفسه CD

مستهدفات امتدادية تتمثل في نسبة 78.6% فيبوناتشي للضلع CD إلى نسبة 261.8% فيبوناتشي للضلع نفسه CD

ملاحظات فنية :

نموذج الجارتلي نموذج رائع ويظهر بشكل متكرر على الرسم البياني ويعتبر من أكثر النماذج شيوعا في أسواق الأسهم.

يعتبر مستوي 78.6% للضلع CD أهم نقطة للنموذج وتوافقها مع نموذج AB=CD الداخلي .

يمكنك استخدام مؤشرات العزم لتحديد اكتمال النموذج ومدي فرص انعكاسه .

فى النموذج الصاعد

تمثل منطقة وقف الخسائر للنموذج هي الإغلاق المستمر أسفل النقطة D سواء الهبوط بنسبة 3% أو إغلاق 3 جلسات .

فى النموذج الهابط

تمثل منطقة وقف الخسائر للنموذج هي الإغلاق المستمر أعلي النقطة D سواء الصعود بنسبة 3% أو إغلاق 3 جلسات .

لا يتأكد النموذج إلا باختراق النقطة B

وبعد أن تعرفنا على فكره تكون النماذج التوافقية فباقي النماذج التالية لا تختلف عن نموذج الجارتلي فى طريقة الرسم ولكن الاختلاف في نسب فيبوناتشي لكل نموذج .

التكوين الداخلي للنموذج.

النقطة B تصحح بنسبة 38.2% : 50% من الضلع XA.

النقطة C تصحح بنسبة تتراوح ما بين 38.2% : 88.6% من الضلع AB.

الضلع CD من 161.8% : 261.8% من الضلع BC.

النقطة D من الضلع XA تصحح بنسبة 88.6%.

نموذج الخفاش الصاعد

نموذج الخفاش الهابط

التكوين الداخلي للنموذج.

النقطة B تصحح بنسبة 38.2% فقط من الضلع XA.

النقطة C تصحح بنسبة تتراوح ما بين 38.2% : 88.6% من الضلع AB.

الضلع CD يجب إن يكون أطول من 200% ويصل إلى 361.8% من الضلع BC.

النقطة D من الضلع XA تصحح بنسبة 113% وهى من أهم شروط النموذج .

نموذج الخفاش الامتدادي الصاعد

نموذج الخفاش الامتدادي الهابط

مستهدفات تصحيحية تتمثل في نسبة 38.2% فيبوناتشي للضلع CD إلى نسبة 61.8% فيبوناتشي للضلع نفسه CD

مستهدفات امتدادية تتمثل في نسبة 78.6% فيبوناتشي للضلع CD إلى نسبة 261.8% فيبوناتشي للضلع نفسه CD

ملاحظات فنية:

يتأكد كلا النموذجان باختراق منطقة B سواء في النموذج الصاعد أو الهابط

تمثل منطقة D منطقة انعكاس

لا يتأكد نموذج الخفاش الامتدادي إلا مع كسر نسبة 88.6%

ونشره لاري في كتاب له بعنوان نسب فيبوناتشي وإدراك النماذج تبلغ دقة هذا النموذج على الرسم البياني 80% وبالتالي عادة ما يعقب انتهاء الفراشة حركة سعريه قوية وقد يكون اقوي النماذج التوافقية على الإطلاق .

التكوين الداخلي للنموذج.

النقطة B تصحح بنسبة 78.6% فقط من الضلع XA.

النقطة C تصحح بنسبة تتراوح ما بين 38.2% : 88.6% من الضلع AB.

الضلع CD من 161.8% : 261.8% من الضلع BC

النقطة D من الضلع XA تصحح بنسبة 127%

نموذج الفراشة الصاعدة

نموذج الفراشة الهابطة

مستهدفات تصحيحية تتمثل في نسبة 38.2% فيبوناتشي للضلع CD إلى نسبة 61.8% فيبوناتشي للضلع نفسه CD

مستهدفات امتدادية تتمثل في نسبة 78.6% فيبوناتشي للضلع CD إلى نسبة 261.8% فيبوناتشي للضلع نفسه CD

التكوين الداخلي للنموذج.

النقطة B تصحح بنسبة تتراوح ما بين 38.2% : 61.8% من الضلع XA.

النقطة C تصحح بنسبة تتراوح ما بين 38.2% : 88.6% من الضلع AB.

الضلع CD من 224.8% : 361.8% من الضلع BC

النقطة D من الضلع XA تصحح بنسبة 161.8%

نموذج سرطان البحر الصاعد

نموذج سرطان البحر الهابط

مستهدفات تصحيحية تتمثل في نسبة 38.2% فيبوناتشي للضلع CD إلى نسبة 61.8% فيبوناتشي للضلع نفسه CD

مستهدفات امتدادية تتمثل في نسبة 78.6% فيبوناتشي للضلع CD إلى نسبة 261.8% فيبوناتشي للضلع نفسه CD

وهذا النموذج ذو نسبة تصحيح للنقطة B مختلفة عن باقي النماذج وهي 88.6% فقط

التكوين الداخلي للنموذج.

النقطة B تصحح بنسبة 88.6% فقط من الضلع XA.

النقطة C تصحح بنسبة تتراوح ما بين 38.2% : 88.6% من الضلع AB.

الضلع CD من 261.8% : 361.8% من الضلع BC

النقطة D من الضلع XA تصحح بنسبة 161.8%

نموذج سرطان البحر العميق الصاعد

نموذج سرطان البحر العميق الهابط

مستهدفات تصحيحية تتمثل في نسبة 38.2% فيبوناتشي للضلع CD إلى نسبة 61.8% فيبوناتشي للضلع نفسه CD

مستهدفات امتدادية تتمثل في نسبة 78.6% فيبوناتشي للضلع CD إلى نسبة 261.8% فيبوناتشي للضلع نفسه CD

و يرجع إلى روبرت بريتشر عندما ألف كتابه ( مبادئ موجات إليوت ) ليشرح الموجة الثالثة و الموجة الخامسة.

وعلى الرغم من كونه لا يعتبر نموذج مركب مثل النماذج الأخرى إلا انه له نفس أهمية النماذج الاخري في تحديد منطقة الانعكاس المحتمل ولكنه قليل التكرار عن النماذج التوافقية الاخري.

من أكثر العوامل الهامة التي تميز هذا النموذج هو وجود اندفاعات متماثلة للسعر وبعد تكون أول اندفاعين في السعر يكون من السهل حساب مكان منطقة الانعكاس المحتمل .

لابد أن تتكون اندفاعات السعر في هذا النموذج بشكل متساوي في الإطار الزمني .

يتطلب هذا النموذج توافر تصحيح الأضلاع بنسب فيبوناتشي الأساسية وهى

(61.8% – 78.6% – 127% – 161.8% )

شروط النموذج ومتطلباته :

يتطلب إن يكون اندفاعات الضلع 2 و الضلع 3 عند نسب فيبوناتشي 127% , 161.8%

وان يكون تصحيح هذه الأضلاع عند نسب فيبوناتشي 61.8% , 78.6%

وينبغي أن تكون الفترة الزمنية للامتدادات والتصحيحات متساوية.

ولكن في الأسواق القوية شديدة التحرك قد تكون التراجعات عند نسب فيبوناتشي 38.2% , 50%

نموذج الثلاثة أضلاع الدافعة الصاعد

نموذج الثلاثة أضلاع الدافعة الهابط

ملاحظة فنية :

قد يعتبر بعض المحللين في السوق أن نموذج الاندفاعات الثلاثة مجرد نموذج لنظرية موجات اليوت ولكن على الرغم من إن النموذج الاندفاعات الثلاثة قد يبدو شبيها بنموذج اليوت ذو الخمس موجات ،

إلا أن التعرف على نماذج موجات اليوت قد يكون أكثر صعوبة من التركيز على نموذج الأضلاع الثلاثة الدافعة

وتذكر أن هذه الاندفاعات السعرية الثلاثة لابد أن تكون متشابهة في الطول والزمن وتذكر أن تكون فجوة سعرية كبيرة داخل النموذج قد تكون إشارة على أن النمط خاطئ و يجب أن يعاد النظر فيه.

النموذج بدقة باستخدام مستويات فيبوناتشي لتحديد مدى صحته، وعلى الرغم من كون تركيبة 0- 5 نموذج انعكاسي إلا أن الانعكاس بنسبة 50% يعتبر من النسب المهمة داخل نطاق المناطق الانعكاسية المحتملة.

إن التركيبة المثالية لنموذج 0 – 5 تبدأ من اتجاه محدد يأتي بعد اتجاه انعكاسي، وفي معظم الأحوال فإن الضلع AB من التركيبة التوافقية يعتبر النقطة الأخيرة الغير قادرة على استكمال الاتجاه السابق،

وضمن شروط الترقيم الموجي لإليوت فإن الضلع AB ربما يكون هو الموجة الثالثة المنقطعة ضمن التصحيح ABC، أو يكون الضلع AB هو الموجة الخامسة المنقطعة ضمن الترقيم الداخلي للموجة C.

في الحقيقة إن هذه التركيبة التوافقية تعتبر دقيقة في نتائجها بشكل لا يصدق، حيث تعتمد بشكل أساسي على الانعكاس من الضلع BC بنسبة 50% ليتكون النقطة D ويتكون عندها مناطق الانعكاس المحتملة PRZ،

بالإضافة إلى الحالة التبادلية بين AB=CD، كما أنه من المهم جدا أن تعرف أن النسب المستخدمة لتحديد مناطق الانعكاس المحتملة، تعتبر مختلفة عن باقي التركيبات التوافقية الأخرى، من خلال تحديد نسبة الانعكاس

50% التي تشير إلى اكتمال النموذج، والتشابه الكبير بين الضلع AB= CD في المدة الزمنية.

نموذج 0- 5 التوافقي هو نموذج يشتمل على نموذج AB=CD التبادلي، حيث يتساوي الضلع AB مع الضلع CD في المدة، كما أنه يشبه بشكل كبير حرف Z أو حرف S.

متطلبات النموذج:

على الرغم من أن النموذج يتكون من خمسة نقاط ضمن تركيبة X A B C D ، إلا أن نقطة بداية التركيبة التوافقية (0) تعتبر البداية لأي امتداد في حركة السعر، ومع ذلك فإن نقطة X الأساسية لابد أن تكون ذات اتجاه

محدد داخل نطاق النقطة A والنقطة B، كما أن انعكاس الضلع XA الذي يتم من خلاله تحديد النقطة B تبدأ من مستوي 113% فيبوناتشي و يجب أن لا يتجاوز مستوى 161.8% فيبوناتشي، حيث أن أي امتداد أكبر من

مستوى 161.8% سوف يبطل التركيبة التوافقية.

الضلع BC لابد أن يكون الأطول في تركيبة النموذج على أن لا يقل عن 161.8% من مقياس فيبوناتشي من الضلع AB ولا يتجاوز مستوى 224% ولكن أحيانا يصل إلى ، كما أن المسافة ما بين مستوى 1.618% و

2.24% تعتبر النسبة الحاسمة في تركيبة النموذج، ففي حالة عدم وصول الضلع BC إلى مستوى 1.618% فإن نموذج 0 – 5 يعتبر فاشلا.

بعد وصول الضلع BC إلى هدفه، يتجه النموذج إلى تكوين النقطة D بنسبة انعكاس 50% فيبوناتشي من الضلع BC، بالإضافة إلى وجود تبادل بين AB=CD حيث يتساوي الضلع AB مع الضلع CD في المدة الزمنية

ليشكل في هذه الحالة حرف Z بشكل كبير أو حرف S ونصل في النهاية إلى النقطة D وهي منطقة الانعكاس المحتمل.

نموذج الخمسة أضلاع الهابط

ملاحظة فنية:

في حالات نادرة لنموذج 0 – 5 يصل طول الضلع BC إلى مستوى 2.618% ويعد النموذج صحيحا.

في بعض الأوقات لا يصل الضلع CD إلى نسبة 50% فيبوناتشي ويكتفي بنسبة 38.2% فيبوناتشي وغالبا تكون مساوية لطول الضلع AB مكونا نموذج AB=CD

أساسيات نموذج القرش

يختلف شكل هذا النموذج عن شكل حرف M وحرف W التي يتشابه فيها باقي النماذج ولكنه يتوافق معها في أساسيات المتاجرة، ,يمكن من خلاله تحديد مناطق الدعم والمقاومة بدقة،

له تأثير قوي مثل باقي النماذج التوافقية ، ومن حيث الجوهر فإن القرش ينشأ من نموذج 5-0 . لأنك تتداول من C الى المستهدف D

( المستهدف D ) عند التقاء AB= CD و 50% فيبوناتشي من الضلع BC .)

المتاجرة باستخدام نموذج القرش

يعتمد نموذج القرش بشكل أساسي على نسبة الارتداد القوية التبادلية المتمثلة في 88.6% و 113% من مقياس فيبوناتشي، حيث يبدأ النموذج بتركيبة قوية مؤقتة تسعى للاستفادة من قوة الموجة الدافعة الممتدة،

كما أن مستوى 88.6% فيبوناتشي يعتبر أقل المتطلبات لتكوين الموجة الدافعة التوافقية القوية للنموذج.

وباكتمال هذا النموذج سيكون لديك تتابع ممتع للتداول عبر نماذج توافقيه اخري الواحدة تلو الأخرى .

إن الهدف الأول في نموذج القرش هو D من نموذج 5-0 . والآن ومن خلال 5-0 يمكنك أن تتاجر من النقطة D في الاتجاه المضاد من تداولك السابق للقرش.

نموذج سمكة القرش الهابط

لاحظ أن BCD من نموذج 5-0 دائما ما يتحول لأن يكون XAB من خفاش محتمل أو نموذج سرطان البحر ( B عند 50% XA ، من الممكن أن تتحول إما الى خفاش او سرطان البحر.

FX-Arabia

|

|

جديد المواضيع |

لوحة التحكم

روابط هامة

|

||||||

| منتدى تعليم الفوركس يحتوى المنتدى التعليمى على العديد من المراجع و الكتب و المؤلفات التى تساهم فى تعليم المضاربين اصول و فنون تداول العملات (الفوركس) منتدى الفوركس ، المواد التعليمية ل سوق الفوركس ، دروس ، تحيلي رقمى ، كتب ، مقالات تعليمية ، دورات فوركس مجانية ، تعليم تحليل فني ، تحليل اساسي ، موجات اليوت ، فيبوناتشي ، تعليم فوركس ، برامج التداول ، تعليم الفوركس بالفيديو ، شروحات . تعلم الفوركس , تعليم الفوركس , فيديو فوركس , افضل دورة فوركس , دورة فوركس مجانية , دورة فوركس , ربح فوركس , استراتيجية فوركس , فيديو فوركس تعليمى , فيديو فوركس و الكثير. |

|

|

|

أدوات الموضوع |

|

|

المشاركة رقم: 1 | ||||||||||||||||||||||||||||

|

المنتدى :

منتدى تعليم الفوركس

بسم الله الرحمان الرحيم ، ويعتمد هذا النوع من التحليل الفني على تكرار نماذج التداول والدورات الزمنية من خلال استخدام نسب فيبوناتشي لتحديد نقاط الانعكاس في حركة السعر وعلى الرغم من عدم دقة هذه النماذج بنسبة 100% نموذج AB=CD الأهداف الفنية: عادة السعر يصحح بنسبة 38.2% على مقياس فيبوناتشي من الضلع CD و الأهداف الممتدة قد تصل إلى تصحيح بنسبة 161.8% من هذا الضلع. نموذج جارتلي The Gartley Pattern يرجع تسميه هذا النموذج للكاتب جارتلي ونشر في كتاب الأرباح في سوق الأسهم نموذج جارتلي الصاعد نموذج الخفاش : The Bat Pattern وهو من النماذج التي لا تتعدي النقطة D بداية النموذج النقطة X مثله مثل نموذج الجارتلي ولكن حديثا قام سكوت كارني باكتشاف نموذج توافقي أخر يحمل اسم الخفاش أيضا ولكنه يختلف عنه في نسب فيبوناتشي وأيضا نهاية النموذج تتخطى النقطة X يسمي . نموذج الخفاش الامتدادي : The Alternate Bat Pattern المستهدفات الفنية لنموذج الخفاش بعد اكتماله : نموذج الفراشة : The Butterfly Pattern يعتبر نموذج الفراشة إشارة قوية جدا باحتمالية الانعكاس ويرجع اكتشاف هذا النموذج ل جيلمور و لاري بيسافينتو. المستهدفات الفنية لنموذج الفراشة بعد اكتمالها : نموذج سرطان البحر : The Crab Pattern نموذج سرطان البحر أو السلطعون اكتشفه سكوت كارني عام 2000 المستهدفات الفنية لنموذج سرطان البحر بعد اكتماله : نموذج سرطان البحر العميق : The Deep Crab Pattern نموذج سرطان البحر العميق اكتشفه سكوت كارني عام 2001 المستهدفات الفنية لنموذج سرطان البحر العميق بعد اكتماله : نموذج الثلاثة أضلاع الدافعة : The Three Drives Pattern يعتبر من أسهل النماذج التي يمكن التعرف عليها و أكثرهم جاذبية و الذي له علاقة جيدة مع موجات إليوت و المعروف باسم ( نمط الثلاث أضلاع ). يوفر النموذج منطقة انعكاس محتملة للسوق الصاعد بعد أن يكون ثلاث قمم متتالية في اتجاه صاعد . نموذج الخمسة أضلاع : The 5-0 Pattern يعتبر نموذج 0- 5 هو الخطوة الجديدة في ثورة التجارة باستخدام النماذج التوافقية، أنه يتميز بعدد من السمات جعلته تركيبة فريدة من نوعها، ذات تأثير قوي ولكنه يتطلب تطبيق صارم لقواعده، حيث يتم قياس أضلاع هذا نموذج الخمسة أضلاع الصاعد نموذج سمكة القرش : The shark Pattern هو أخر نموذج توافقي كشف كارني عنه الستار في 2011 ويعتبر من أحد أفضل نماذج الهارمونيك المفضلة لديه نموذج سمكة القرش الصاعد النماذج المحتملة بعد اكتمال القرش: لاحظ أن BCD من نموذج 5-0 دائما ما يتحول لأن يكون XAB من خفاش محتمل أو نموذج سرطان البحر ( B عند 50% XA ، من الممكن أن تتحول إما الى خفاش او سرطان البحر.

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#1

|

|

|

|

|

بسم الله الرحمان الرحيم ، السلام عليكم ورحمة الله وبركاته ، و من بعد : إنَّ الحمد لله ، نحمدهُ ونستعينهُ ونستغفرهُ ونستهديهِ، ونعوذُ باللهِ من شرور أنفسنا وسيئات أعمالنا من يهدهِ اللهُ فلا مضلَّ له، ومن يضلل فلا هادي له. وأشهد أن لا إله إلا الله وحده لا شريك له، وأشهد أنَّ محمداً عبده ورسوله. من يطع الله ورسوله فقد رشد، ومن يعصهما فإنَّه لا يضر إلا نفسه ولا يضر الله ../ /'' أهلا بالأخوة الكرام زوار منتدى اف اكس آرآبيآ اليوم باذن الله جايبن موضوع قوي جدآ عن التحليل التوافقي وبدون اطالة أو زحرفة مقدمات نبدأ ع بركة الله ـ/'' .. التحليل التوافقي أو كما هو شائع لكثير من المتداولين نماذج الهارمونيك ويعتمد هذا النوع من التحليل الفني على تكرار نماذج التداول والدورات الزمنية من خلال استخدام نسب فيبوناتشي لتحديد نقاط الانعكاس في حركة السعر وعلى الرغم من عدم دقة هذه النماذج بنسبة 100% إلا انه تم إثبات صحتها تاريخيا وبالتالي إذا استطعت اكتشاف تلك النماذج على الرسم البياني بشكل صحيح فيمكنك اكتشاف فرص تداول جيدة تحمل مقدار محدود للغاية من المخاطرة . ويرجع هذا إلى جي أم هارست وهو من أوائل الواضعين لمراجع التحليل التوافقي من خلال دراسته الخاصة للدورات السعرية في بداية السبعينات بمقالة في صحيفة تراديرز بريس عام 1973 بعنوان دورة جى أم هارست للدورات السعرية وتحدث عن مبدأ التوافق بميل الموجات السعرية أو حركات السعر إلى الارتباط بعضها ببعض من خلال أرقام فيبوناتشي لتعطى وسيلة لتحديد مكان حدوث نقاط الانعكاس في اتجاه السعر . نلاحظ أن السمعة الجيدة التي حصل عليها التحليل الفني باستخدام الأنماط التوافقية ( هارمونيك )؛ حصلت عليها في الأساس بسبب كفاءة هذه الأنماط التي أظهرتها في مختلف الأنماط الزمنية سواء على مستوى التداول اللحظي أو مستوى التداول الشهري. الحركات السعرية في الأسواق المالية مرتبطة دائما بنسب فيبوناتشي الذي يعتبر هو محور تحركات الأسعار. من هنا نجد أن الأنماط التوافقية تعتمد بشكل أساسي على نسب فيبوناتشي مما جعلها مشهورة بشكل كبير خلال العقد الماضي ويمكن استخدام هذه الأنماط و النماذج على أي إطار زمني مثل الرسم البياني للساعة أو الرسم البياني اليومي أو الأسبوعي أو الشهري ولكن كلما كان الإطار الزمني اكبر كلما كان النموذج اقوي. قد يكون التعرف على هذه النماذج أمر صعب في البداية لأنه من الممكن أن لا تكون قد قمت بدراسة رسم بياني من هذا المنظور والى حد ما يعتبر اكتشاف هذه النماذج كحل ألغاز الكلمات المتقاطعة ومن المهم أن تعطى لنفسك بعض الوقت لفهما وكلما درست هذه النماذج أكثر كلما اكتشفت المزيد منها . تعددت نماذج الهارمونيك ولكن سوف نستعرضها سويا كل نموذج على حدة وأولي هذه النماذج . نموذج AB=CD يعتبر نموذج AB=CD من النماذج الأساسية وأول من اكتشفه جارتلي في كتاب نشر له عام 1935 بعنوان الأرباح في سوق الأسهم ووصف أيضا بنموذج البرق السريع وفي هذا النموذج يمثل الخط الواصل بين A و B حركة السعر الأولي وبعد أن يقوم السعر بحركة تصحيح قصيرة من النقطة B و C يكمل النموذج الخط بين C و D والذي يكون نفس الخط الواصل بين AB مساوي له في الطول ، وعلى الرغم من أن حركة السعر لا تكون متساوية تماما دائما إلا أن طول الخطين في نموذج AB=CD يكونا قريبين في الطول جدا بحيث يمكن من خلالهما تحديد نقاط الانعكاس . نموذج AB=CD باستخدام نسب فيبوناتشي يتطلب هذا النموذج توافر نسب فيبوناتشي الأساسية وهما 61.8% ، 78.6% ، 127، 161.8% النقطة C يجب أن تصحح بنسبة 61.8% على مقياس فيبوناتشي من الضلع AB أو بنسبة 78.6%. النقطة D تتحقق عند المستوى التصحيحي 127.2% أو 161.8% منBC . ولكن تم ملاحظة ما يلي : عندما تصحح النقطة C بنسبة 61.8% امتداد الضلع CD يصل إلى المستوى التصحيحي 161.8%. عندما تصحح النقطة C بنسبة 78.6% امتداد الضلع CD يصل إلى المستوى التصحيحي 127.2% هناك بعض الحالات التي يصحح خلالها الضلع CD نسبة 100% فقط من مقياس فيبوناتشي، وعندها يتحقق اسم النمط AB=CD وقد يكون في هذه الحالة النادرة نموذج “ثنائي القمة أو ثنائي القيعان” الكلاسيكي. الضلع CD قد يساوي الضلع AB في الوقت. الصور البيانية أدناه توضح كيفية تكون و عمل هذا النمط الفني الناجح: نمط AB=CD الصاعد  نمط AB=CD الهابط  نمط AB=CD الكلاسيكي  نمط AB=CD الامتدادي  الأهداف الفنية: عادة السعر يصحح بنسبة 38.2% على مقياس فيبوناتشي من الضلع CD و الأهداف الممتدة قد تصل إلى تصحيح بنسبة 161.8% من هذا الضلع. وبما أن نموذج AB=CD هو أساس النماذج التوافقية الأخرى وجزء أساسي منها نستعرض نموذج توافقي أخر وهو: نموذج جارتلي The Gartley Pattern يرجع تسميه هذا النموذج للكاتب جارتلي ونشر في كتاب الأرباح في سوق الأسهم وأشير إلى هذا النموذج بباسطة يتطلب هذا النموذج 5 نقاط وهما X,A,B,C,D يعتبر الضلع XA هو حركة السعر الأكبر في النموذج ويليه الحركة من A إلى B وهما الضلع الأول لنموذج AB=CD والذي يعتبر جزء حاسم لاكتمال النموذج . يتطلب هذا النموذج توافر النسب الأساسية لفيبوناتشي ولكن بالتحديد النقطة B تصحح بنسبة 61.8% للضلع XA ثم تكون نموذج AB=CD ولكن النقطة الحاسمة الأخرى هي انتهاء هذا النموذج عند نسبة 78.6% للضلع XA. نموذج جارتلي الصاعد  سمي هذا الشكل بالصاعد لان باكتماله يصعد السعر نموذج جارتلي الهابط  سمي هذا الشكل بالهابط لأن باكتماله يهبط السعر المستهدفات الفنية لنموذج الجارتلي بعد اكتماله : مستهدفات تصحيحية تتمثل في نسبة 38.2% فيبوناتشي للضلع CD إلى نسبة 61.8% فيبوناتشي للضلع نفسه CD مستهدفات امتدادية تتمثل في نسبة 78.6% فيبوناتشي للضلع CD إلى نسبة 261.8% فيبوناتشي للضلع نفسه CD ملاحظات فنية : نموذج الجارتلي نموذج رائع ويظهر بشكل متكرر على الرسم البياني ويعتبر من أكثر النماذج شيوعا في أسواق الأسهم. يعتبر مستوي 78.6% للضلع CD أهم نقطة للنموذج وتوافقها مع نموذج AB=CD الداخلي . يمكنك استخدام مؤشرات العزم لتحديد اكتمال النموذج ومدي فرص انعكاسه . فى النموذج الصاعد تمثل منطقة وقف الخسائر للنموذج هي الإغلاق المستمر أسفل النقطة D سواء الهبوط بنسبة 3% أو إغلاق 3 جلسات . فى النموذج الهابط تمثل منطقة وقف الخسائر للنموذج هي الإغلاق المستمر أعلي النقطة D سواء الصعود بنسبة 3% أو إغلاق 3 جلسات . لا يتأكد النموذج إلا باختراق النقطة B وبعد أن تعرفنا على فكره تكون النماذج التوافقية فباقي النماذج التالية لا تختلف عن نموذج الجارتلي فى طريقة الرسم ولكن الاختلاف في نسب فيبوناتشي لكل نموذج . نموذج الخفاش : The Bat Pattern وهو من النماذج التي لا تتعدي النقطة D بداية النموذج النقطة X مثله مثل نموذج الجارتلي التكوين الداخلي للنموذج. النقطة B تصحح بنسبة 38.2% : 50% من الضلع XA. النقطة C تصحح بنسبة تتراوح ما بين 38.2% : 88.6% من الضلع AB. الضلع CD من 161.8% : 261.8% من الضلع BC. النقطة D من الضلع XA تصحح بنسبة 88.6%. نموذج الخفاش الصاعد  نموذج الخفاش الهابط  ولكن حديثا قام سكوت كارني باكتشاف نموذج توافقي أخر يحمل اسم الخفاش أيضا ولكنه يختلف عنه في نسب فيبوناتشي وأيضا نهاية النموذج تتخطى النقطة X يسمي . نموذج الخفاش الامتدادي : The Alternate Bat Pattern التكوين الداخلي للنموذج. النقطة B تصحح بنسبة 38.2% فقط من الضلع XA. النقطة C تصحح بنسبة تتراوح ما بين 38.2% : 88.6% من الضلع AB. الضلع CD يجب إن يكون أطول من 200% ويصل إلى 361.8% من الضلع BC. النقطة D من الضلع XA تصحح بنسبة 113% وهى من أهم شروط النموذج . نموذج الخفاش الامتدادي الصاعد  نموذج الخفاش الامتدادي الهابط  المستهدفات الفنية لنموذج الخفاش بعد اكتماله : مستهدفات تصحيحية تتمثل في نسبة 38.2% فيبوناتشي للضلع CD إلى نسبة 61.8% فيبوناتشي للضلع نفسه CD مستهدفات امتدادية تتمثل في نسبة 78.6% فيبوناتشي للضلع CD إلى نسبة 261.8% فيبوناتشي للضلع نفسه CD ملاحظات فنية: يتأكد كلا النموذجان باختراق منطقة B سواء في النموذج الصاعد أو الهابط تمثل منطقة D منطقة انعكاس لا يتأكد نموذج الخفاش الامتدادي إلا مع كسر نسبة 88.6% نموذج الفراشة : The Butterfly Pattern يعتبر نموذج الفراشة إشارة قوية جدا باحتمالية الانعكاس ويرجع اكتشاف هذا النموذج ل جيلمور و لاري بيسافينتو. ونشره لاري في كتاب له بعنوان نسب فيبوناتشي وإدراك النماذج تبلغ دقة هذا النموذج على الرسم البياني 80% وبالتالي عادة ما يعقب انتهاء الفراشة حركة سعريه قوية وقد يكون اقوي النماذج التوافقية على الإطلاق . التكوين الداخلي للنموذج. النقطة B تصحح بنسبة 78.6% فقط من الضلع XA. النقطة C تصحح بنسبة تتراوح ما بين 38.2% : 88.6% من الضلع AB. الضلع CD من 161.8% : 261.8% من الضلع BC النقطة D من الضلع XA تصحح بنسبة 127% نموذج الفراشة الصاعدة  نموذج الفراشة الهابطة  المستهدفات الفنية لنموذج الفراشة بعد اكتمالها : مستهدفات تصحيحية تتمثل في نسبة 38.2% فيبوناتشي للضلع CD إلى نسبة 61.8% فيبوناتشي للضلع نفسه CD مستهدفات امتدادية تتمثل في نسبة 78.6% فيبوناتشي للضلع CD إلى نسبة 261.8% فيبوناتشي للضلع نفسه CD نموذج سرطان البحر : The Crab Pattern نموذج سرطان البحر أو السلطعون اكتشفه سكوت كارني عام 2000 التكوين الداخلي للنموذج. النقطة B تصحح بنسبة تتراوح ما بين 38.2% : 61.8% من الضلع XA. النقطة C تصحح بنسبة تتراوح ما بين 38.2% : 88.6% من الضلع AB. الضلع CD من 224.8% : 361.8% من الضلع BC النقطة D من الضلع XA تصحح بنسبة 161.8% نموذج سرطان البحر الصاعد  نموذج سرطان البحر الهابط  المستهدفات الفنية لنموذج سرطان البحر بعد اكتماله : مستهدفات تصحيحية تتمثل في نسبة 38.2% فيبوناتشي للضلع CD إلى نسبة 61.8% فيبوناتشي للضلع نفسه CD مستهدفات امتدادية تتمثل في نسبة 78.6% فيبوناتشي للضلع CD إلى نسبة 261.8% فيبوناتشي للضلع نفسه CD نموذج سرطان البحر العميق : The Deep Crab Pattern نموذج سرطان البحر العميق اكتشفه سكوت كارني عام 2001 وهذا النموذج ذو نسبة تصحيح للنقطة B مختلفة عن باقي النماذج وهي 88.6% فقط التكوين الداخلي للنموذج. النقطة B تصحح بنسبة 88.6% فقط من الضلع XA. النقطة C تصحح بنسبة تتراوح ما بين 38.2% : 88.6% من الضلع AB. الضلع CD من 261.8% : 361.8% من الضلع BC النقطة D من الضلع XA تصحح بنسبة 161.8% نموذج سرطان البحر العميق الصاعد  نموذج سرطان البحر العميق الهابط  المستهدفات الفنية لنموذج سرطان البحر العميق بعد اكتماله : مستهدفات تصحيحية تتمثل في نسبة 38.2% فيبوناتشي للضلع CD إلى نسبة 61.8% فيبوناتشي للضلع نفسه CD مستهدفات امتدادية تتمثل في نسبة 78.6% فيبوناتشي للضلع CD إلى نسبة 261.8% فيبوناتشي للضلع نفسه CD نموذج الثلاثة أضلاع الدافعة : The Three Drives Pattern يعتبر من أسهل النماذج التي يمكن التعرف عليها و أكثرهم جاذبية و الذي له علاقة جيدة مع موجات إليوت و المعروف باسم ( نمط الثلاث أضلاع ). و يرجع إلى روبرت بريتشر عندما ألف كتابه ( مبادئ موجات إليوت ) ليشرح الموجة الثالثة و الموجة الخامسة. وعلى الرغم من كونه لا يعتبر نموذج مركب مثل النماذج الأخرى إلا انه له نفس أهمية النماذج الاخري في تحديد منطقة الانعكاس المحتمل ولكنه قليل التكرار عن النماذج التوافقية الاخري. من أكثر العوامل الهامة التي تميز هذا النموذج هو وجود اندفاعات متماثلة للسعر وبعد تكون أول اندفاعين في السعر يكون من السهل حساب مكان منطقة الانعكاس المحتمل . لابد أن تتكون اندفاعات السعر في هذا النموذج بشكل متساوي في الإطار الزمني . يتطلب هذا النموذج توافر تصحيح الأضلاع بنسب فيبوناتشي الأساسية وهى (61.8% – 78.6% – 127% – 161.8% ) شروط النموذج ومتطلباته : يتطلب إن يكون اندفاعات الضلع 2 و الضلع 3 عند نسب فيبوناتشي 127% , 161.8% وان يكون تصحيح هذه الأضلاع عند نسب فيبوناتشي 61.8% , 78.6% وينبغي أن تكون الفترة الزمنية للامتدادات والتصحيحات متساوية. ولكن في الأسواق القوية شديدة التحرك قد تكون التراجعات عند نسب فيبوناتشي 38.2% , 50% نموذج الثلاثة أضلاع الدافعة الصاعد  نموذج الثلاثة أضلاع الدافعة الهابط  يوفر النموذج منطقة انعكاس محتملة للسوق الصاعد بعد أن يكون ثلاث قمم متتالية في اتجاه صاعد . ملاحظة فنية : قد يعتبر بعض المحللين في السوق أن نموذج الاندفاعات الثلاثة مجرد نموذج لنظرية موجات اليوت ولكن على الرغم من إن النموذج الاندفاعات الثلاثة قد يبدو شبيها بنموذج اليوت ذو الخمس موجات ، إلا أن التعرف على نماذج موجات اليوت قد يكون أكثر صعوبة من التركيز على نموذج الأضلاع الثلاثة الدافعة وتذكر أن هذه الاندفاعات السعرية الثلاثة لابد أن تكون متشابهة في الطول والزمن وتذكر أن تكون فجوة سعرية كبيرة داخل النموذج قد تكون إشارة على أن النمط خاطئ و يجب أن يعاد النظر فيه. نموذج الخمسة أضلاع : The 5-0 Pattern يعتبر نموذج 0- 5 هو الخطوة الجديدة في ثورة التجارة باستخدام النماذج التوافقية، أنه يتميز بعدد من السمات جعلته تركيبة فريدة من نوعها، ذات تأثير قوي ولكنه يتطلب تطبيق صارم لقواعده، حيث يتم قياس أضلاع هذا النموذج بدقة باستخدام مستويات فيبوناتشي لتحديد مدى صحته، وعلى الرغم من كون تركيبة 0- 5 نموذج انعكاسي إلا أن الانعكاس بنسبة 50% يعتبر من النسب المهمة داخل نطاق المناطق الانعكاسية المحتملة. إن التركيبة المثالية لنموذج 0 – 5 تبدأ من اتجاه محدد يأتي بعد اتجاه انعكاسي، وفي معظم الأحوال فإن الضلع AB من التركيبة التوافقية يعتبر النقطة الأخيرة الغير قادرة على استكمال الاتجاه السابق، وضمن شروط الترقيم الموجي لإليوت فإن الضلع AB ربما يكون هو الموجة الثالثة المنقطعة ضمن التصحيح ABC، أو يكون الضلع AB هو الموجة الخامسة المنقطعة ضمن الترقيم الداخلي للموجة C. في الحقيقة إن هذه التركيبة التوافقية تعتبر دقيقة في نتائجها بشكل لا يصدق، حيث تعتمد بشكل أساسي على الانعكاس من الضلع BC بنسبة 50% ليتكون النقطة D ويتكون عندها مناطق الانعكاس المحتملة PRZ، بالإضافة إلى الحالة التبادلية بين AB=CD، كما أنه من المهم جدا أن تعرف أن النسب المستخدمة لتحديد مناطق الانعكاس المحتملة، تعتبر مختلفة عن باقي التركيبات التوافقية الأخرى، من خلال تحديد نسبة الانعكاس 50% التي تشير إلى اكتمال النموذج، والتشابه الكبير بين الضلع AB= CD في المدة الزمنية. نموذج 0- 5 التوافقي هو نموذج يشتمل على نموذج AB=CD التبادلي، حيث يتساوي الضلع AB مع الضلع CD في المدة، كما أنه يشبه بشكل كبير حرف Z أو حرف S. متطلبات النموذج: على الرغم من أن النموذج يتكون من خمسة نقاط ضمن تركيبة X A B C D ، إلا أن نقطة بداية التركيبة التوافقية (0) تعتبر البداية لأي امتداد في حركة السعر، ومع ذلك فإن نقطة X الأساسية لابد أن تكون ذات اتجاه محدد داخل نطاق النقطة A والنقطة B، كما أن انعكاس الضلع XA الذي يتم من خلاله تحديد النقطة B تبدأ من مستوي 113% فيبوناتشي و يجب أن لا يتجاوز مستوى 161.8% فيبوناتشي، حيث أن أي امتداد أكبر من مستوى 161.8% سوف يبطل التركيبة التوافقية. الضلع BC لابد أن يكون الأطول في تركيبة النموذج على أن لا يقل عن 161.8% من مقياس فيبوناتشي من الضلع AB ولا يتجاوز مستوى 224% ولكن أحيانا يصل إلى ، كما أن المسافة ما بين مستوى 1.618% و 2.24% تعتبر النسبة الحاسمة في تركيبة النموذج، ففي حالة عدم وصول الضلع BC إلى مستوى 1.618% فإن نموذج 0 – 5 يعتبر فاشلا. بعد وصول الضلع BC إلى هدفه، يتجه النموذج إلى تكوين النقطة D بنسبة انعكاس 50% فيبوناتشي من الضلع BC، بالإضافة إلى وجود تبادل بين AB=CD حيث يتساوي الضلع AB مع الضلع CD في المدة الزمنية ليشكل في هذه الحالة حرف Z بشكل كبير أو حرف S ونصل في النهاية إلى النقطة D وهي منطقة الانعكاس المحتمل. نموذج الخمسة أضلاع الصاعد  نموذج الخمسة أضلاع الهابط  ملاحظة فنية: في حالات نادرة لنموذج 0 – 5 يصل طول الضلع BC إلى مستوى 2.618% ويعد النموذج صحيحا. في بعض الأوقات لا يصل الضلع CD إلى نسبة 50% فيبوناتشي ويكتفي بنسبة 38.2% فيبوناتشي وغالبا تكون مساوية لطول الضلع AB مكونا نموذج AB=CD نموذج سمكة القرش : The shark Pattern هو أخر نموذج توافقي كشف كارني عنه الستار في 2011 ويعتبر من أحد أفضل نماذج الهارمونيك المفضلة لديه أساسيات نموذج القرش يختلف شكل هذا النموذج عن شكل حرف M وحرف W التي يتشابه فيها باقي النماذج ولكنه يتوافق معها في أساسيات المتاجرة، ,يمكن من خلاله تحديد مناطق الدعم والمقاومة بدقة، له تأثير قوي مثل باقي النماذج التوافقية ، ومن حيث الجوهر فإن القرش ينشأ من نموذج 5-0 . لأنك تتداول من C الى المستهدف D ( المستهدف D ) عند التقاء AB= CD و 50% فيبوناتشي من الضلع BC .) المتاجرة باستخدام نموذج القرش يعتمد نموذج القرش بشكل أساسي على نسبة الارتداد القوية التبادلية المتمثلة في 88.6% و 113% من مقياس فيبوناتشي، حيث يبدأ النموذج بتركيبة قوية مؤقتة تسعى للاستفادة من قوة الموجة الدافعة الممتدة، كما أن مستوى 88.6% فيبوناتشي يعتبر أقل المتطلبات لتكوين الموجة الدافعة التوافقية القوية للنموذج. وباكتمال هذا النموذج سيكون لديك تتابع ممتع للتداول عبر نماذج توافقيه اخري الواحدة تلو الأخرى . إن الهدف الأول في نموذج القرش هو D من نموذج 5-0 . والآن ومن خلال 5-0 يمكنك أن تتاجر من النقطة D في الاتجاه المضاد من تداولك السابق للقرش. نموذج سمكة القرش الصاعد  نموذج سمكة القرش الهابط  النماذج المحتملة بعد اكتمال القرش: لاحظ أن BCD من نموذج 5-0 دائما ما يتحول لأن يكون XAB من خفاش محتمل أو نموذج سرطان البحر ( B عند 50% XA ، من الممكن أن تتحول إما الى خفاش او سرطان البحر. لاحظ أن BCD من نموذج 5-0 دائما ما يتحول لأن يكون XAB من خفاش محتمل أو نموذج سرطان البحر ( B عند 50% XA ، من الممكن أن تتحول إما الى خفاش او سرطان البحر.  |

|

|

المشاركة رقم: 2 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

FrAnCo

المنتدى :

منتدى تعليم الفوركس

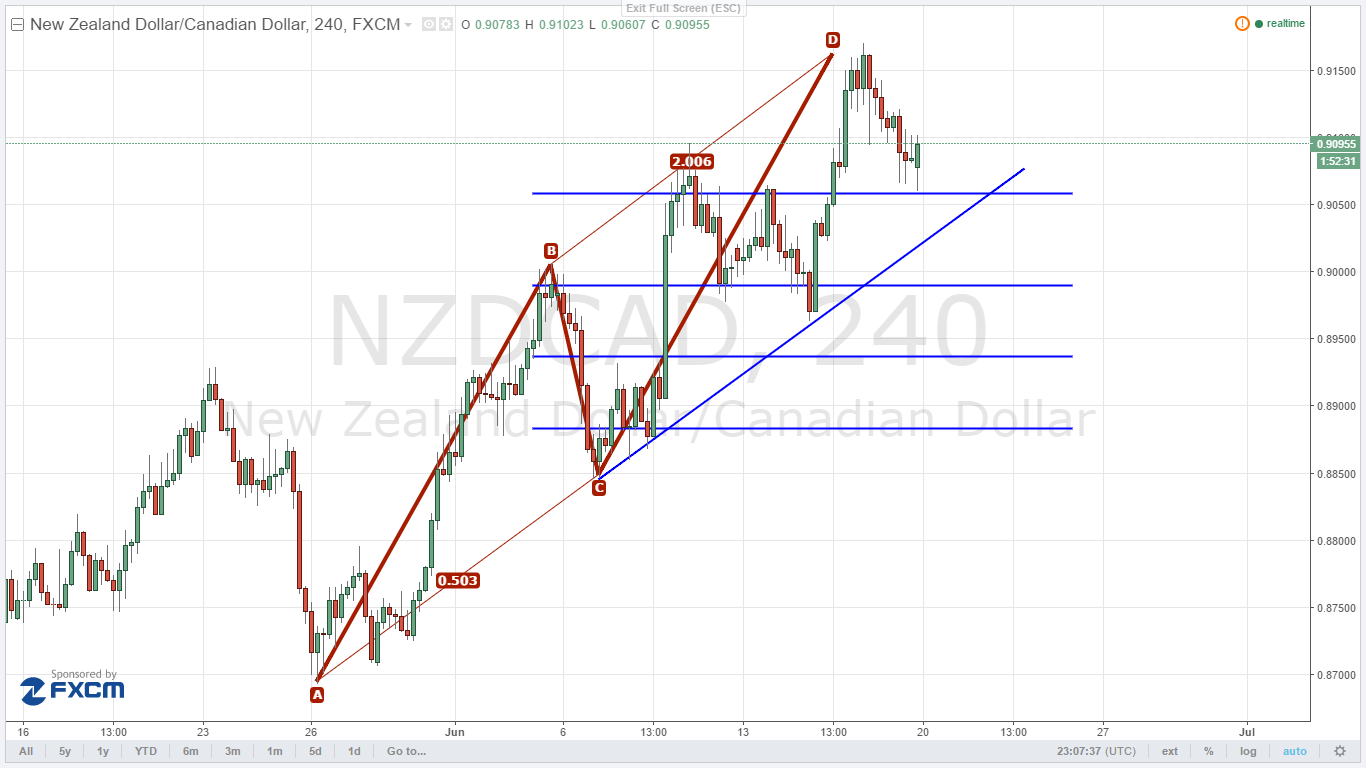

بسم الله وعليه نتوكل /" نستهدف هذه الارقام بعد التاكيد على اختراق الترند والاغلاق اسفله

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#2

|

|

|

|

|

بسم الله وعليه نتوكل /" نستهدف هذه الارقام بعد التاكيد على اختراق الترند والاغلاق اسفله

0.9058 0.8990 0.8937 0.8883  |

|

|

المشاركة رقم: 3 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

FrAnCo

المنتدى :

منتدى تعليم الفوركس

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#3

|

|

|

|

|

|

|

المشاركة رقم: 4 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

FrAnCo

المنتدى :

منتدى تعليم الفوركس

اليورو دولار على الويكلي /''

التعديل الأخير تم بواسطة FrAnCo ; 20-06-2016 الساعة 11:42 AM |

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#4

|

|

|

|

|

اليورو دولار على الويكلي /''

الاغلاق أسفل النقطة B تستهدف به مستوبات النقطة D وهي /: 1.0635 / 1.0815 /  التعديل الأخير تم بواسطة FrAnCo ; 20-06-2016 الساعة 11:42 AM. |

|

|

المشاركة رقم: 5 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

FrAnCo

المنتدى :

منتدى تعليم الفوركس

كذلـك اليورو دولار على اليوميـــ ؛}

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#5

|

|

|

|

|

كذلـك اليورو دولار على اليوميـــ ؛}

|

|

|

المشاركة رقم: 6 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

FrAnCo

المنتدى :

منتدى تعليم الفوركس

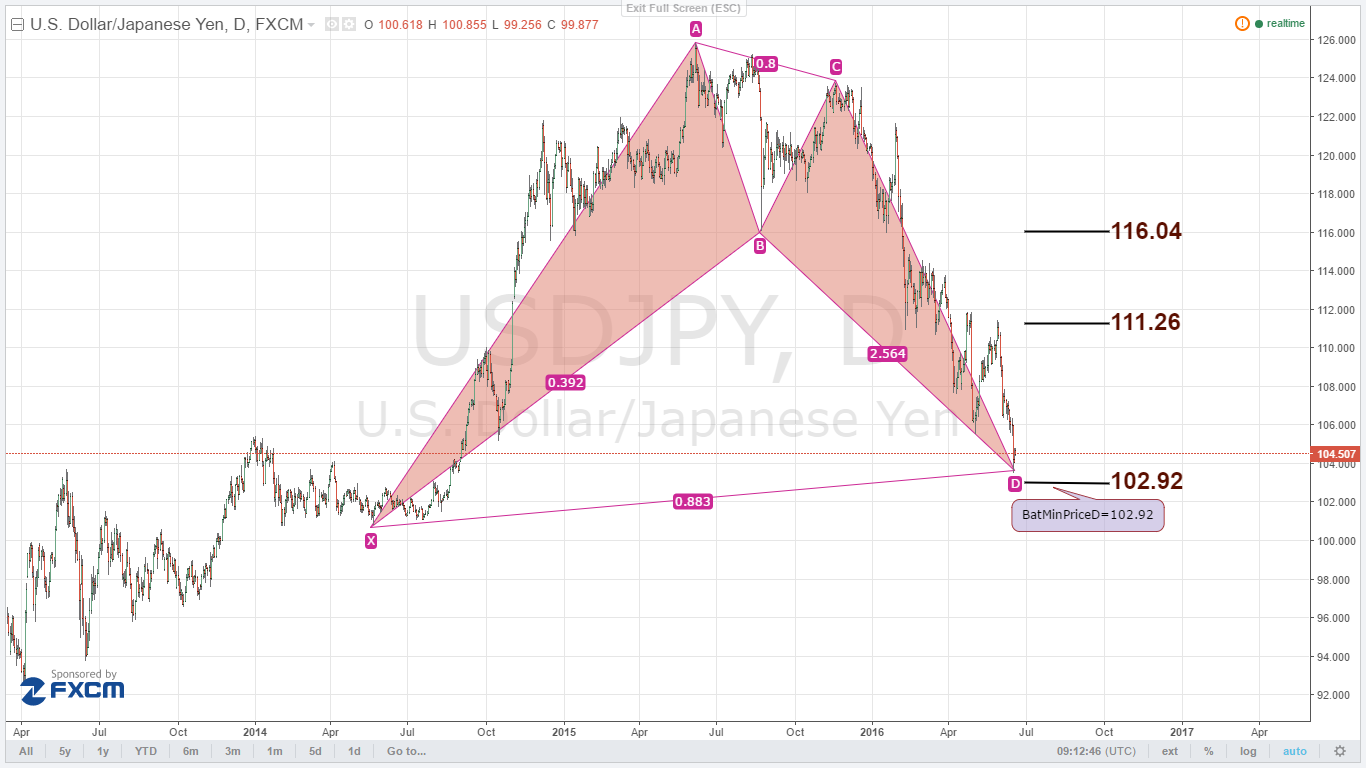

نموذج الخفاش الصاعد /" الدولآر ين الدايلي ؛}

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#6

|

|

|

|

|

نموذج الخفاش الصاعد /" الدولآر ين الدايلي ؛}

كل شيئ بالصور  |

|

|

المشاركة رقم: 7 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

FrAnCo

المنتدى :

منتدى تعليم الفوركس

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#7

|

|

|

|

|

شرج منظم ورائع لنماذج الهارمونيك التى اعشقها متابع معك اخى ومتفق معك فى الفرصة الحالية خاصة اليورو دولار فهو بصدد الصعود على الديلى لتكوين نموذج الجارتلى وستكون نقطة تكوين نموذج الجارتلى هى النقطة C لنموذج الخفاش على الويكلى بالتوفيق اخى فرانكو تحياتى |

|

|

المشاركة رقم: 8 | |||||||||||||||||||||||||||||||||||||||||||||||||

|

كاتب الموضوع :

FrAnCo

المنتدى :

منتدى تعليم الفوركس

|

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||

|

#8

|

|||||||||||||||||||||

|

|||||||||||||||||||||

بخصوص اليورو دولار على اليومي مازال لازم نشوف أولا اختراق للترند وبعدين تجآوز النقطة B / وع كل حال الصفقة بعيدة شوية |

|||||||||||||||||||||

|

|

المشاركة رقم: 9 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

FrAnCo

المنتدى :

منتدى تعليم الفوركس

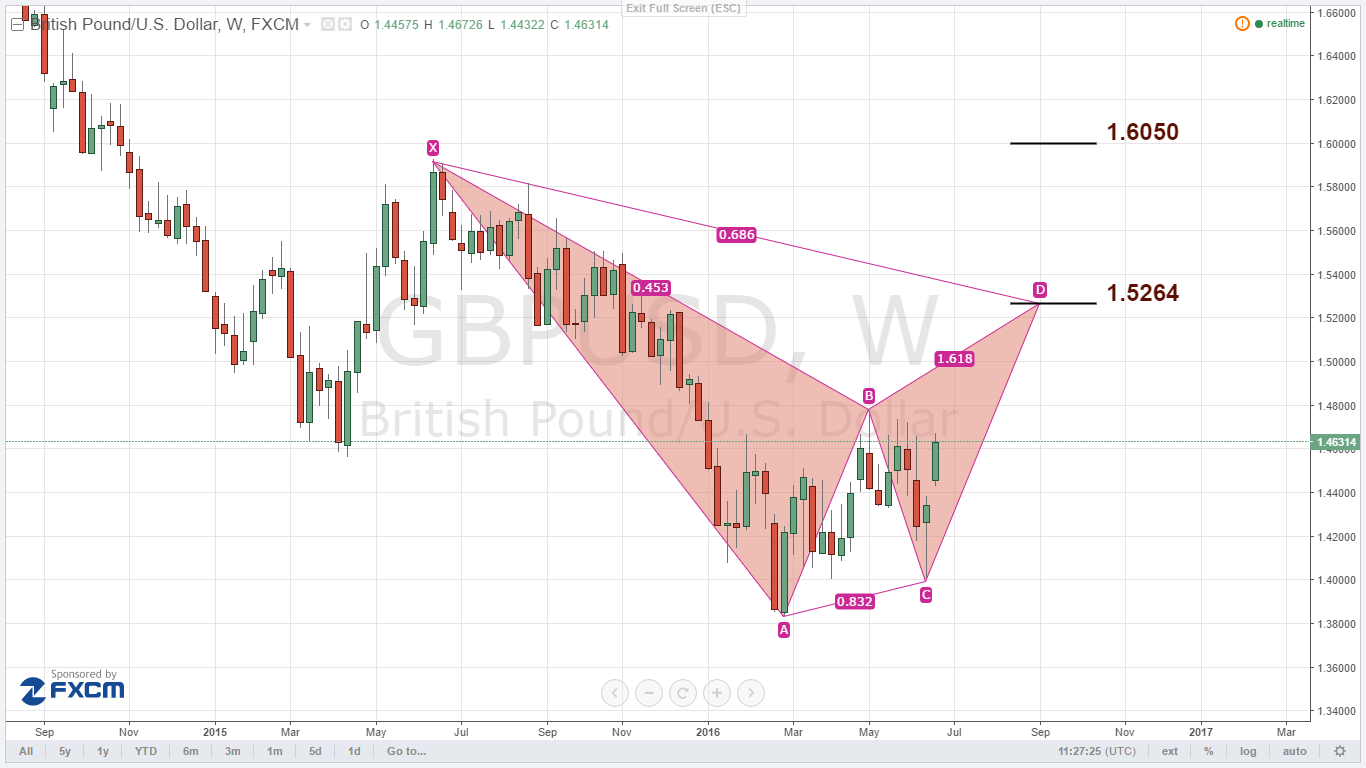

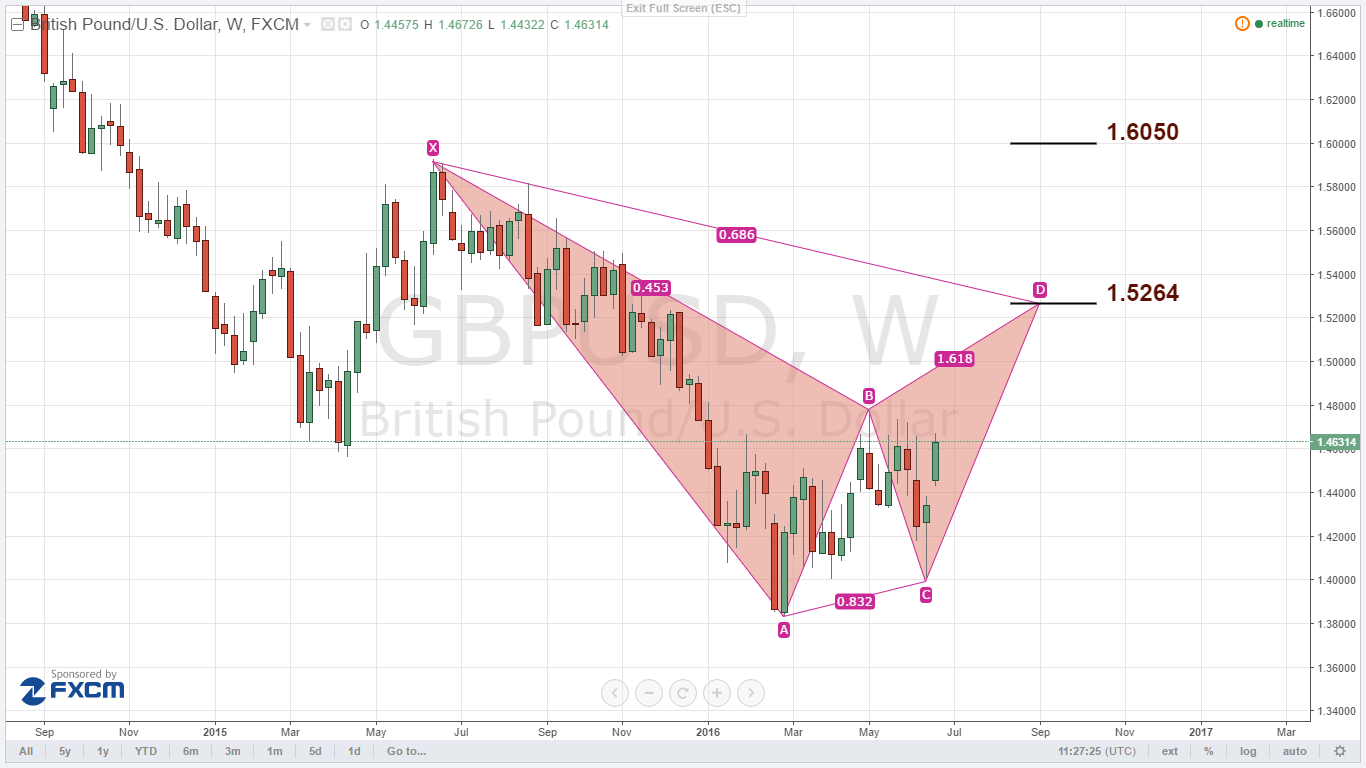

الـ الباوند دولآر /" على الويكلي ×؛ نموذج الخفاش

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#9

|

|

|

|

|

الـ الباوند دولآر /" على الويكلي ×؛ نموذج الخفاش  |

|

|

المشاركة رقم: 10 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

FrAnCo

المنتدى :

منتدى تعليم الفوركس

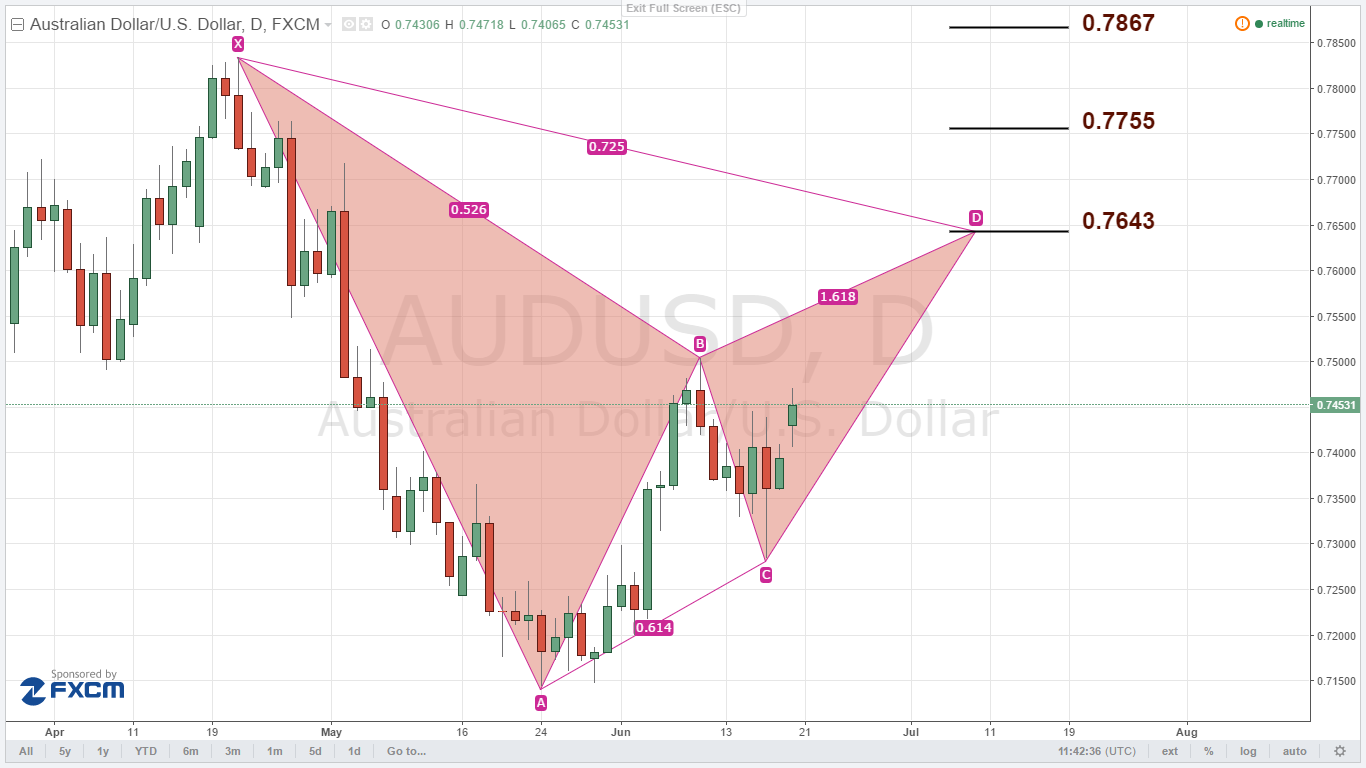

الاسترالي دولآر ع الدايلي ،

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#10

|

|

|

|

|

الاسترالي دولآر ع الدايلي ،

|

|

| مواقع النشر (المفضلة) |

| الكلمات الدلالية (Tags) |

| للأســـواق, التـــوافقي, التـــحليل, الــــمالية, الــــهارمونيك, تعلمـ |

|

|